El 1 de abril comienza un nuevo ejercicio fiscal en la India, y ya están en vigor los cambios introducidos en su régimen fiscal para 2025 en virtud de la Ley del Impuesto sobre la Renta. Esto significa que los trabajadores tienen que decidir qué régimen fiscal les conviene más: el antiguo o el nuevo.

El nuevo régimen fiscal de 2025 para la India incluye cambios en las deducciones, los tipos impositivos y las exenciones, y puede afectar tanto a las finanzas de los empleados como a su planificación financiera. Los residentes en la India deben comprender las diferencias entre cada régimen fiscal para tomar decisiones informadas sobre su situación financiera y garantizar el cumplimiento de la nueva normativa.

Key Highligh

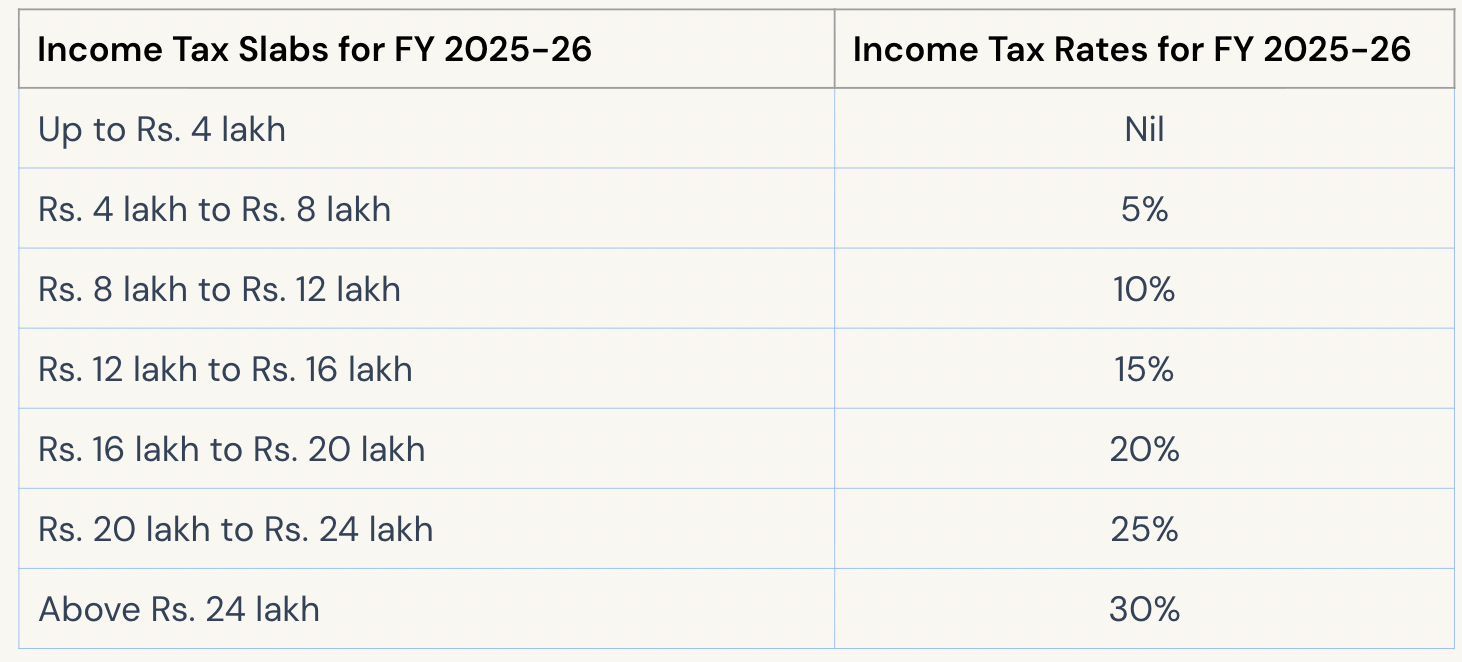

Cambios en las tablas impositivas bajo el nuevo régimen para el año fiscal 2025-26:

- Los ingresos de hasta 12 lakhs de rupias pasan a estar exentos de impuestos gracias a una mayor bonificación de 60.000 rupias.

- El límite básico de exención se amplía de 3.000.000 a 4.000.000 de rupias.

- A partir de ahora se aplicará un tipo impositivo del 30% a los ingresos superiores a 24 rupias, en lugar de 15 rupias.

En este artículo analizaremos los cambios y sus implicaciones para los trabajadores de la India.

Cambios en la estructura del impuesto sobre la renta

Cuando el nuevo régimen fiscal entró en vigor el 1 de abril, se convirtieron en la selección de régimen fiscal por defecto. Los contribuyentes individuales son libres de optar por el antiguo régimen si lo desean. No obstante, conviene entender bien los cambios antes de tomar una decisión.

A alto nivel, los cambios son:

- El límite básico de exención se ha elevado a 4 lakhs (frente a 3 lakhs).

- Los tramos del impuesto sobre la renta han cambiado.

- Los asalariados y pensionistas disponen ahora de 75.000 rupias como deducción estándar.

- En virtud de la sección 87A, se ha aumentado la bonificación fiscal para las rentas imponibles que no superen los 12 lakhs de rupias. Si sus ingresos anuales son inferiores a 12 lakhs, no tendrá que pagar impuestos en virtud del nuevo régimen para el año 2025-2026.

- El tipo de recargo más alto posible se ha reducido al 25%.

- Las personas físicas acogidas al antiguo régimen fiscal pueden reducir su base imponible bruta con deducciones en virtud de las secciones 80C, 80D, 80TTA y 80TTAB, así como deducciones como las ayudas al alquiler de vivienda y los viajes de vacaciones.

Los contribuyentes pueden decidir si quieren seguir utilizando el antiguo régimen fiscal o pasarse al nuevo. Si optan por seguir con el antiguo régimen, tienen una oportunidad de optar por el nuevo. Una vez en el nuevo régimen, sin embargo, no pueden volver atrás.

Cambios en los tramos del impuesto sobre la renta

El impuesto sobre la renta en la India se basa en un sistema conocido como "slab system". Los tramos son similares a los tramos de renta, en los que se aplican tipos impositivos diferentes a los distintos niveles de ingresos totales. A medida que las personas ganan más dinero, pasan a un tramo superior. Si ganan menos, pasan a un tramo inferior.

Los nuevos cambios simplifican las cosas al eliminar los diferenciadores por edad. En el antiguo régimen, los contribuyentes tenían distintos niveles de exención en función de la edad, como los supermayores (a partir de 80 años). Eso ya no es así a la hora de determinar el tipo del impuesto sobre la renta.

Los nuevos tramos impositivos y tipos impositivos son los siguientes:

Impacto del nuevo régimen fiscal en los distintos tramos de renta

La repercusión más notable para muchos contribuyentes es que se ha elevado el umbral de ingresos no imponibles. Según el Presupuesto de la Unión 2025-26, el Gobierno ha aumentado el límite de ingresos libres de impuestos a 12 lakh. Esto significa que las personas que ganen hasta ₹12 lakh al año no tendrán que pagar ningún impuesto sobre la renta. Para los asalariados, el límite libre de impuestos es de 12,75 lakh, ya que la deducción estándar se ha aumentado a 75.000 yenes.

En general, el impacto del nuevo régimen es el pago de tipos reducidos y una menor cuota tributaria.

Cómo no se aplica el impuesto sobre la renta a los ingresos de hasta 12,75 mil rupias

A primera vista, el hecho de que no se apliquen impuestos a los primeros 4 millones de rupias y que se aplique un descuento a los que ganen menos de 12,75 millones de rupias puede resultar un poco confuso.

Lo que ocurre es que el impuesto sobre la renta se calcula en primer lugar en función del tramo aplicable al contribuyente. A partir de ahí, se aplica una rebaja a quien gane menos de 12,75 lakhs de rupias para reducir el importe final del impuesto a cero. Esto solo se aplica a las personas físicas que opten por el nuevo régimen fiscal.

Diferencias notables entre los regímenes fiscales

Ahora que ya tiene una idea general de los cambios, veamos con más detalle los pormenores. Dado que los contribuyentes tienen que elegir entre el antiguo régimen y el nuevo, es fundamental que puedan tomar una decisión con conocimiento de causa.

Exploremos las grandes diferencias entre ambos regímenes.

Exenciones y deducciones fiscales

El gran cambio aquí es que, aunque hay tipos impositivos más bajos en el nuevo régimen, hay menos deducciones. El objetivo era simplificar el proceso y reducir la necesidad de rastrear gastos y recibos.

Las siguientes exenciones y deducciones ya no están disponibles para los contribuyentes asalariados bajo el nuevo régimen fiscal:

- Prestación por alquiler de vivienda (HRA)

- Permiso de viaje/concesión (LTA/LTC)

- Intereses pagados por un préstamo de vivienda

- Una deducción de 50.000 rupias para los asalariados.

- Deducciones de la sección 80TTA/80TTB

- Deducción por gastos de representación para los funcionarios

- Deducción fiscal profesional para funcionarios

- Rs 15000 deducción previamente permitida de la pensión familiar en virtud de la cláusula (ii a) (Sección 57)

- Las deducciones del capítulo VIA, como las primas de seguro de vida, la contribución del empleado a los fondos de previsión, las primas de seguro médico, etc., ya no están disponibles.

Seguros de vida

Las ganancias de las pólizas de seguro de vida con primas superiores a 5 lakhs rupias al año son ahora imponibles al tomador del seguro en virtud del nuevo régimen fiscal. El dinero obtenido de la póliza de seguro de vida es deducible de impuestos, pero solo mientras sus primas no superen el 10% del importe total de la póliza.

Este cambio es el resultado del mal uso de la exención tal como existía en el antiguo régimen.

Rebajas

Los tramos del impuesto sobre la renta para 205-26 se han revisado para ofrecer un gran alivio, especialmente a los asalariados. El tramo impositivo para asalariados 2025-26 permitiría un impuesto cero hasta ₹12,75 lakh - todo gracias a la rebaja del impuesto sobre la renta 2025-26. Sin embargo, aquellos con deducciones fiscales elevadas podrían seguir beneficiándose del antiguo régimen fiscal. En cualquier caso, se recomienda comparar ambos y elegir el que le ahorre más impuestos.

Exención del pago de vacaciones

El cobro de las vacaciones está exento de impuestos. El límite se ha aumentado de 3 a 25 lakhs de rupias para los empleados no gubernamentales. Al jubilarse, los contribuyentes pueden ahora obtener una exención sobre su cobro de vacaciones de hasta 25 lakh de rupias.

Fiscalidad presunta

La tributación presunta permite a los contribuyentes declarar sus ingresos a los tipos prescritos. Esto les libera de la carga de llevar libros de contabilidad detallados y de tener que hacer ellos mismos los cálculos fiscales. El objetivo aquí, como en gran parte del nuevo régimen, es simplificar el proceso para la mayoría de la gente. Este proceso de tributación presunta es el mismo en el antiguo y en el nuevo régimen fiscal.

¿Qué régimen fiscal le conviene?

La decisión de elegir el nuevo régimen fiscal o el antiguo depende de muchos factores específicos que se aplican al individuo como contribuyente. Esta decisión debe tomarse tras una cuidadosa reflexión. Una vez que se utiliza el nuevo régimen, no se puede volver atrás.

Entre los factores a tener en cuenta están las opciones de inversión y los niveles de ingresos. Por ejemplo, algunas deducciones que eran posibles con las inversiones en el antiguo régimen ya no lo son. Del mismo modo, con el nuevo régimen hay nuevas deducciones que antes no existían.

En general, lo que hemos observado es que el nuevo régimen fiscal es ideal para la clase media, con unos ingresos inferiores a 15 lakh. El antiguo régimen es la mejor opción para las rentas altas y las personas mayores, que dependen de los ingresos por intereses y pueden reclamar sus ingresos por intereses en virtud de la sección 80TTB.

Nuevo régimen fiscal

En general, el nuevo régimen es estupendo para los contribuyentes que ganan hasta 15 lakhs. El tipo impositivo es más bajo y, si ganas menos de 12,75 rupias, puedes beneficiarte de las bonificaciones que hemos mencionado antes.

Hay menos deducciones disponibles en el nuevo régimen, pero las rebajas para las rentas inferiores a 12,75 lakhs lo compensan. Los contribuyentes que realicen menos inversiones también se beneficiarán del nuevo régimen, ya que el nuevo desglose de los tramos impositivos facilita el pago de menos impuestos sin solicitar deducciones. El nuevo régimen también incluye una mayor exención del pago de vacaciones y reducciones del recargo para las personas con un elevado patrimonio neto.

Antiguo régimen fiscal

Al igual que antes, el antiguo régimen fiscal es ideal para las personas con rentas más altas. Hay más de 70 deducciones y exenciones diferentes que ayudan a reducir la carga fiscal de las rentas altas, como el Fondo de Previsión de los Empleados, la desgravación por alquiler de vivienda y los planes de ahorro vinculados a la renta variable.

Tomar la mejor decisión

Al igual que con la mayoría de las cosas relacionadas con los impuestos, si no está seguro de qué hacer, siempre es mejor consultar con un profesional fiscal, al igual que lo haría al presentar una declaración de la renta. A menos que sea un profesional de las finanzas, la legislación fiscal puede resultar confusa. Los cambios importantes como los que hemos cubierto podrían hacer aún más difícil averiguar la mejor opción para su situación financiera personal específica.

Los EOR agilizan la contratación en la India

Si tiene una empresa que contrata trabajadores a distancia en la India, trabajar con un Employer of Record puede ayudarle. Contamos con un equipo de expertos sobre el terreno en la India (y en más de 180 países de todo el mundo) que pueden ayudarle a contratar e incorporar nuevos empleados, incluidas todas las tareas administrativas y de recursos humanos, como prestaciones y nóminas.

Póngase en contacto con nosotros hoy mismo para saber cómo podemos ayudarle y reservar una demostración.